Las elecciones llevaron a las colocaciones de deuda en modo Wait & See: los números detrás del frenazo

El evento electoral hizo que el mercado se coloque en una postura de “Wait & See”. Los inversores frenaron sus posicionamientos, buscando mayormente una postura conservadora y con protección cambiaria.

Del mismo modo, las empresas suspendieron nuevas colocaciones y dejaron de emitir deuda antes de la contienda electoral.

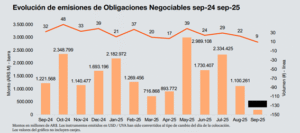

Según un informe de PwC Argentina, el segmento corporativo fue el más afectado por la volatilidad electoral ya que las emisiones en octubre cayeron a mínimos de 2022

El informe resalta que la emisión de deuda corporativa experimentó un descenso significativo en términos en volumen, registrando un mínimo desde febrero de 2022 para las colocaciones de ON.

“Dicha caída tuvo su origen mayormente a partir de la incertidumbre política y la fuerte volatilidad cambiaria que se generó luego de las elecciones del 7 de septiembre en Provincia de Buenos Aires”, dijeron desde PwC Argentina.

Durante septiembre, en el mes previo a las elecciones, se registraron 9 emisiones de ON en pesos por un monto total de $ 176.604 millones, representando una disminución del 59% en el volumen comparado con el mes anterior, y el menor volumen de colocaciones mensuales desde febrero de 2022.

En términos de montos nominales, la reducción llegó al 84% comparado contra el mes anterior, cuando se licitó un total de $ 1.100.261 millones.

Por su parte, el segmento PYME CNV Garantizada registró 130 emisiones en pesos sobre el cierre de mes por un total de $ 1900 millones, el mismo volumen del mes anterior pero más que duplicando el monto nominal de $900 millones de agosto.

Además, remarcaron que las colocaciones en ON en dólares también se sufrieron el impacto.

En septiembre, se registraron solamente 6 emisiones por u$s124 millones, lo que se compara contra 15 licitaciones en julio por un total de u$s1.717 millones.

Por otro lado, se observó una fuerte reducción de las colocaciones de compañías del sector petrolero, siendo este el sector más pujante en las colocaciones.

Por ejemplo, mientras que en julio se colocaron un total de u$s516 millones, en agosto la cifra fue de u$s195 millones y en septiembre no se registraron emisiones de este tipo.

Finalmente desde PwC resaltaron que la escalada del riesgo país afectó también a las emisiones de deuda internacional, con agosto y septiembre sin registrar este tipo de colocaciones, mientras que en julio se emitieron unos u$s830 millones.

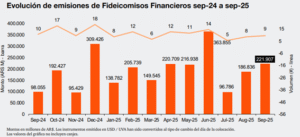

Por otro lado, según PwC, los Fideicomisos Financieros se mantuvieron más resilientes, inclusive mostrando incrementos mes a mes en colocaciones.

Estos instrumentos son percibidos menos riesgosos por contar con un activo subyacente como garantía incorporada, además de ser en general de relativamente corto plazo, logrando mantener así su atractivo para inversores.

Pese a ese escenario de “Wait & See”, ahora se espera que en noviembre se de un giro en las colocaciones de deuda corporativa, ya con el fin de la contienda electoral, potenciado también por la estabilización de las variables macroeconómicas y la fuerte baja del riesgo país tras los comicios de medio término.

En el segmento en pesos, la tendencia estaría apuntalada por la compresión de tasas de interés, que descendieron del 59% TNA al 46% TNA después de las elecciones.

En el caso de las colocaciones en pesos, estas se verían potencias gracias a la baja del riesgo país y a la reducción del costo financiero argentino, permitiéndole a las empresas pagar menos por dichas emisiones y a su vez, colocar a plazos más largos.